Noul cod fiscal și ce se schimbă pentru PFA-uri din 2023?

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Suspendisse varius enim in eros elementum tristique. Duis cursus, mi quis viverra ornare, eros dolor interdum nulla, ut commodo diam libero vitae erat. Aenean faucibus nibh et justo cursus id rutrum lorem imperdiet. Nunc ut sem vitae risus tristique posuere.

Acest articol face parte din arhiva și se referă la modificările fiscale ce au intrat în vigoare în 1 ianuarie 2023. Am scris un articol separat și despre propunerile de modificări fiscale 2024 si pentru taxele PFA-urilor din 2025.

Persoanele fizice autorizate (PFA-urile), precum și ceilalți profesioniști care obțin venituri din activități independente plătesc taxe mai mari începând cu 2023. OG. 16/2022 a creat praguri suplimentare pentru plata contribuțiilor la pensie și la sănătate și a redus de patru ori pragul de venit până la care se pot aplica normele de venit.

Ce se schimbă în cazul pensiei (CAS)

Începând cu 2023, se adaugă un plafon de 24 de salarii minime brute la care se va calcula contribuția la pensie pentru cei care au venituri nete peste 72.000 de lei. Astfel dacă venitul net va fi:

- Mai mic de 12 salarii - nu este obligatorie contribuția la pensie.

- Între 12 și 24 de salarii - Contribuția se calculează raportat la plafonul de 12 salarii (36.000 lei) și este de 750 de lei pe lună.

- Peste 24 de salarii - Contribuția se calculează raportat la plafonul de 24 salarii (72.000 lei) și este de 1.500 lei pe lună.

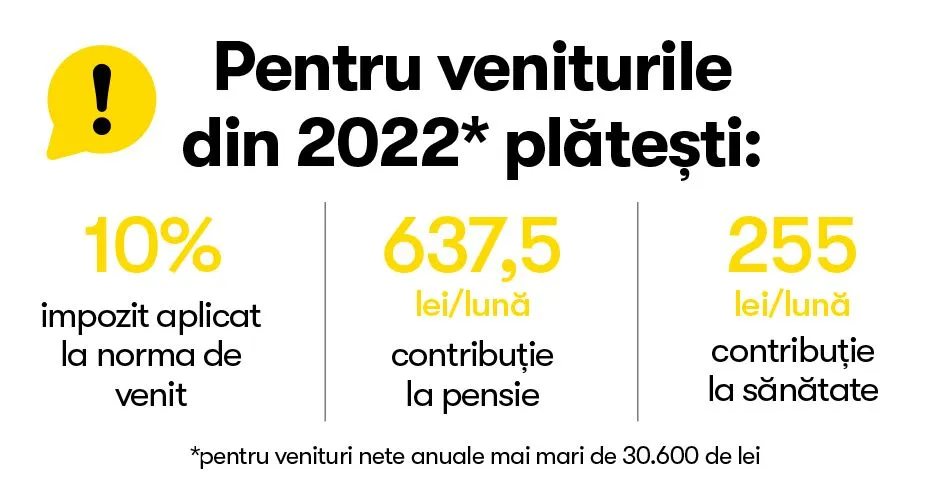

În 2022, plata pensiei este obligatorie (25% din plafon) atunci când venitul net anual depășește plafonul de 12 salarii minime pe economie (30.600 lei).

Ce se schimbă în cazul contribuției la sănătate (CASS)

Din 2023 obligația contribuției la sănătate coboară de la 12 salarii minime brute la 6 salarii minime brute. Ca și în cazul pensiei, a fost introdus și un plafon de 24 de salarii.

Astfel, dacă venitul net va fi:

- Mai mic de 6 salarii - nu este obligatorie contribuția la sănătate

- Între 6 și 12 salarii - Contribuția se calculează raportat la plafonul de 6 salarii (18.000 lei) și este de 150 de lei pe lună.

- Între 12 și 24 de salarii - Contribuția se calculează raportat la plafonul de 12 salarii (36.000 lei) și este de 300 lei pe lună.

- Peste 24 de salarii - Contribuția se calculează raportat la plafonul de 24 salarii (72.000 lei) și este de 600 lei pe lună.

În 2022, contribuția la sănătate este obligatorie (10% din plafon) dacă venitul net anual depășește 12 salarii minime pe economie (30.600 lei)

Ce se schimbă pentru PFA-urile la normă de venit

Un PFA se poate încadra la normă de venit dacă îndeplinește simultan două condiții:

- Are încasări sub 100.000 de euro

- Desfășoară o activitate care se regăsește în nomenclatorul de norme de venit

Începând cu 2023 plafonul de încasări se reduce la 25.000 de euro, iar PFA-urile cu venituri peste acest nivel vor fi nevoite ca din 2024 să fie impozitate în sistem real și să plătească taxe pe baza venitului net.

Ce se schimbă în cazul impozitului pe venit

Impozitul pe venitul net rămâne neschimbat, la 10% din venitul net, respectiv încasări minus cheltuieli deductibile.

Toate modificările intră în vigoare din ianuarie 2023, ceea ce înseamnă ca pentru veniturile realizate în 2022 se plătesc până pe 25 mai 2023 aceleași taxe ca și până acum:

- 10% impozit pe venit

- 3.060 de lei contribuția la sănătate atunci când venitul depășește 12 salarii minime

- 7.650 de lei contribuție la pensie atunci cand venitul depășește 12 salarii minime

Ce aleg în 2023, PFA sau SRL?

2023 aduce schimbări și pentru microîntreprinderi, nu numai pentru PFA-uri. Începând de anul viitor pentru ca un SRL să se încadreze ca microîntreprindere, e nevoie să aibă o cifră de afaceri mai mică de 500.000 de euro (redusă de la 1.000.000 de euro) și cel puțin un angajat cu normă întreagă. Impozitul pe dividende crește în 2023 de la 5% la 8%.

Nivelul de taxe redus la o microîntreprindere a înclinat până acum balanța în favoarea SRL-ului pentru freelancerii care voiau să pornească pe cont propriu. Începând cu 2023 diferența de taxe între cele două se reduce, ca urmare a noilor modificări fiscale. Astfel pentru un venit lunar de aproximativ 5.000 de lei PFA-ul este varianta fiscală mai avantajoasă, în schimb ce pentru un venit lunar de 10.000 de lei, balanța atârnă în favoarea SRL-ului.

Indiferent de decizie, factorii care trebuie luați în considerare în sunt:

- Accesul la bani - Într-un PFA accesul la bani este instant, în timp ce într-un SRL trebuie să aștepți dividendele de la finalul anului

- Managementul business-ului - PFA-ul are o contabilitate simplă și poate fi administrat chiar de freelancer. La un SRL este nevoie de ajutor specializat.

- Înființare și radiere - Ca regulă generală un PFA se înființează și de desființează mai ușor ca un SRL.

- Răspundere - PFA-urile răspund cu bunurile proprii în cazul unei insolvențe, în timp ce într-un SRL răspunderea este limitată la patrimoniul companiei.

- Venitul net - În funcție de încasări și cheltuielile de administrare, poți alege una sau cealaltă opțiune.